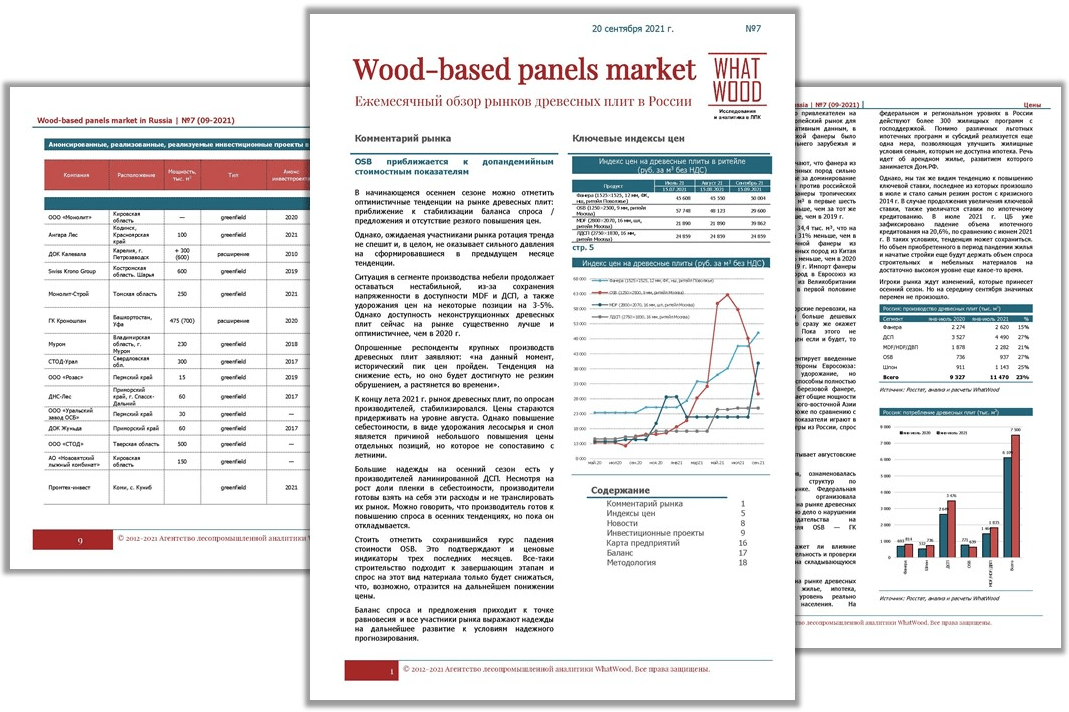

Российский рынок OSB достаточно молодой. Первая импортная продукция появилась в конце 1990-х годов. В период с 1997 по 2014 гг. спрос на OSB ежегодно удваивался (во многом благодаря эффекту низкой базы). До 2012 г. в России не было собственного производства, а спрос полностью удовлетворялся за счет импорта, а пик зарубежных поставок был достигнут в 2013 г. — 695 тыс. м³ стоимостью $216 млн. Ситуация на российском рынке OSB коренным образом начала меняться со второй половины 2014 г., когда вышли на проектные мощности крупномасштабные производства в стране. За период 2015-2019 гг. с российского рынка почти полностью исчезла продукция европейских и североамериканских производителей OSB.

Можно констатировать, что процесс импортозамещения OSB в России завершен. Если пренебречь объемами завода «Кроношпан Могилев», расположенного в единой таможенно-экономической географической зоне с российскими заводами, то доля импортных OSB на отечественном рынке в 2018-2019 гг. составляла около 1,5% от общего объема потребления — абсолютный минимум за весь период продаж данной продукции в России.

Кроме того, можно отметить наконец-то окончательно сформировавшийся тренд — запуск заводов малой мощности. История российской индустрии OSB началась в 2012 г. именно с завода малой мощности (Hillman, Владимирская область). Запуск заводов на Дальнем Восток и Приволжье увеличили производственные мощности России более чем на 150 тыс. м³/г. Таким образом, совокупные производственные мощности заводов OSB в России уже к концу 2020 г. достигнут более 2 млн м³ в год.

Вызов, который принес новый 2020 г., ситуацию по потреблению OSB ухудшил, по крайней мере в первой половине года. Перед российскими производителями OSB стоит вызов как минимум удержания позиций, достигнутых в 2019 г. Очевидно, что придется побороться и за своих потребителей, и за потребителей фанеры. Позиции OSB, как продукта-заменителя фанеры в строительном сегменте, уверенно укреплялись в 2018-2019 гг.: объемы потребления фанеры и OSB на внутреннем рынке в среднем сравнялись. Компании пока только планировали ламинировать OSB, возможно, что конъюнктурная ситуация может подтолкнуть игроков к более активным действиям в развитии своего продуктового портфеля и расширении сфер применения OSB.

Подробный отчет о состоянии российского рынка OSB читайте в ежегодном обзоре «Рынок OSB в России в 2019-2020 годах».

.jpg)

.jpg)