Агентство WhatWood завершило работу над исследованием «Рынок твердых ДВП и тонких MDF/HDF в России в 2014-2015 гг.» По оценкам аналитиков агентства, объем производства плит ДВП и MDF/HDF на российском рынке в 2014 г. составил 2,5 млн м3, из которых на сегмент твердых ДВП и тонких MDF/HDF (толщиной 2-6 мм) пришлось 1,1 млн м3.

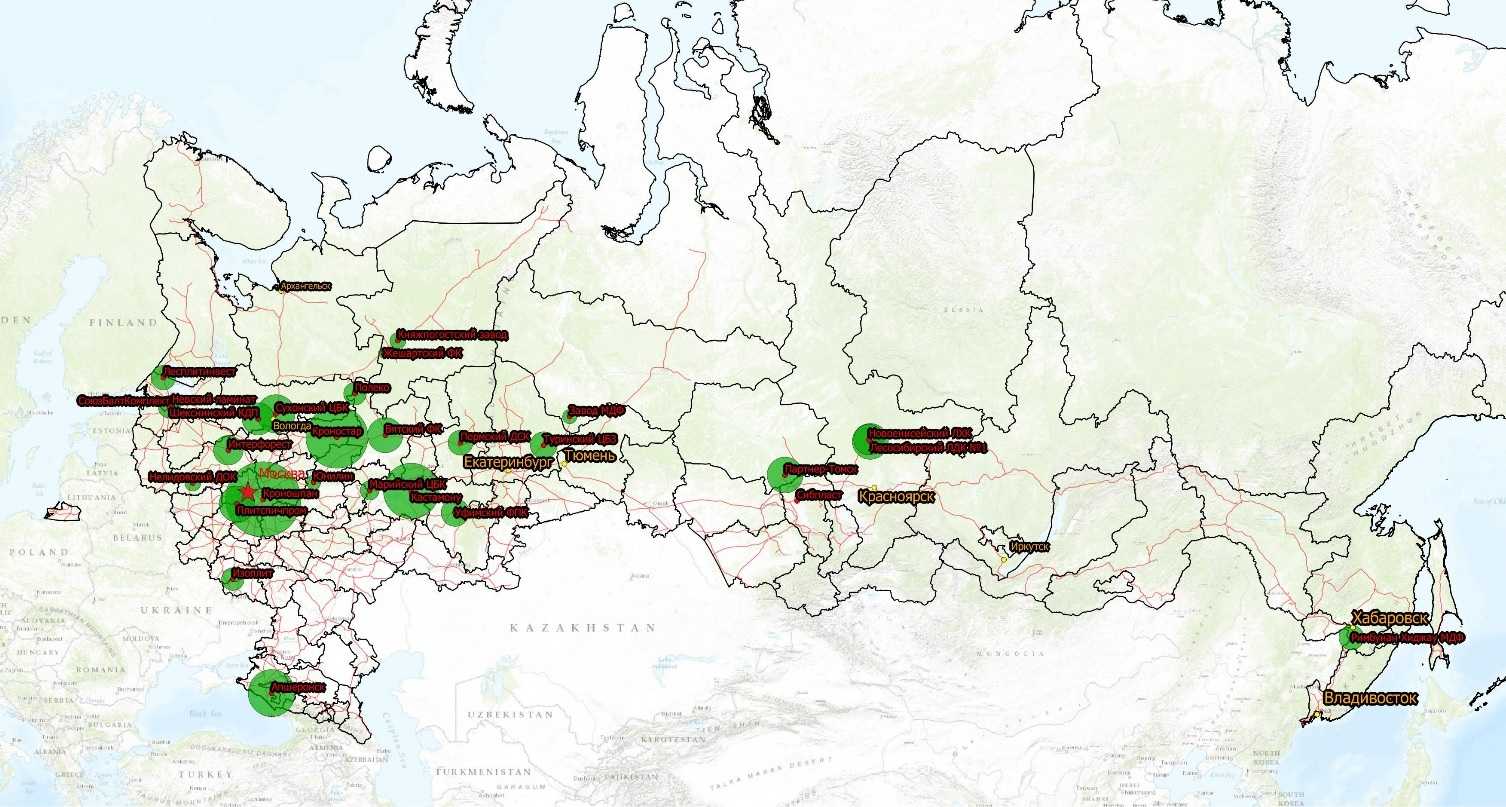

В настоящее время в России производством ДВП и MDF/HDF занимаются 27 предприятий. Из них на 13 предприятиях общей проектной мощностью 3 млн м3/год производятся плиты MDF. В реализации также находится пять проектов по производству MDF общей мощностью 2 млн м3/год.

Крупнейшими производителями твердых ДВП и тонких MDF/HDF являются «Кроностар» и «Кроношпан» в сегменте MDF/HDF, Вятский фанерный комбинат и Лесосибирский ЛДК №1 в сегменте твердых ДВП.

Из общего объема экспортных поставок ДВП/MDF из России около 88% составляют твердые ДВП и тонкие MDF/HDF. По итогам 2014 года объем экспорта твердых ДВП и тонких MDF/HDF из России составил 148,8 тыс.м3 (46,5 млн м2) в натуральном и $49 млн в стоимостном выражении. Крупнейшими странами-импортерами в этом сегменте являются страны СНГ: Узбекистан (50%), Таджикистан (17%), Киргизия (9%), крупнейшими компаниями-экспортерами – Уфимский ФПК (19%, 8,9 млн м2), Лесосибирский ЛДК №1 (16%, 7,6 млн м2), «Кроношпан» (14%, 6,4 млн м2), «Полеко» (14%, 6,3 млн м2).

Спрос на ДВП и MDF/HDF тесно связан с производством мебели – этот сегмент генерирует 50% продаж; в строительстве используется 20%. Вплоть до недавнего кризиса в России увеличивался спрос на ламинированный паркет и мебель в среднем ценовом сегменте на основе MDF/HDF.

В целом российский рынок следует тенденциям европейского рынка: растет потребление тонких MDF/HDF за счет снижения потребления ДСП. В ближайшие 3-5 лет в России на проектную мощность выйдут несколько новых предприятий, которые смогут заместить импорт и восполнить дефицит на рынке, будет формироваться активная фаза замещения.

В 2014-2015 гг. открылись несколько новых предприятий: Kastamonu Entegre в Татарстане, ПДК «Апшеронск» в Краснодарском крае, новое производство ввел «Лесплитинвест» в Ленинградской области. Запущены новые линии по выпуску MDF на предприятиях холдинга «Беллесбумпром» в Беларуси, и важным рынком сбыта для них также будет Россия.

По состоянию на март 2016 г. готова к запуску линия «Роскитинвеста» в Томской области, в Смоленской области инвестиции запланировали Игоревский ДОК и австрийский концерн Egger.

В настоящее время MDF составляет слабую конкуренцию ДСП — из-за высокой цены, небольшого ассортимента выпускаемой продукции, длительных сроков поставки и дефицитности в ряде регионов. Когда из-за высокого объема предложения MDF на российском рынке цены упадут до уровня ДСП, производители мебели и переработчики начнут сами выбирать, каким материалом пользоваться.

Уже отмечены первые примеры усиления конкуренции внутри сегмента MDF: дилеры в Уральском регионе отмечают, что запуск завода Kastamonu позволил создать конкуренцию «Кроношпану», благодаря чему цены на рынке перестал однозначно диктовать производитель. По словам представителей отрасли, на рынке MDF уже сейчас наблюдается перенасыщение: снижение спроса при росте конкуренции привело к тому, что летом 2015 г. цены снизились на 5%.

Кроме того, сложился выгодный валютный курс для домашнего рынка и экспорта: плиты Kastamonu из Елабуги отгружаются в Китай, где конкурируют с европейской и местной продукцией.

Для заказа обзора «Рынок твердых ДВП и тонких MDF/HDF в России в 2014-2015 гг.» обращайтесь в нашу аналитическую службу: research@whatwood.ru. Если у вас есть вопросы по этому обзору, вы также можете задать их по телефону: +7 905 704 5133.

Формат: PDF-файл

Количество страниц: 105

Количество графиков и диаграмм: 17

Количество таблиц: 27

Цена: 98 000 руб. (версия на русском языке), €1900 (версия на английском языке)

Расположение заводов по производству ДВП, MDF/HDF в России (диаметр круга пропорционален мощности завода в млн м2). Источник: WhatWood.

.jpg)

.jpg)